Chỉ báo dao động là gì?

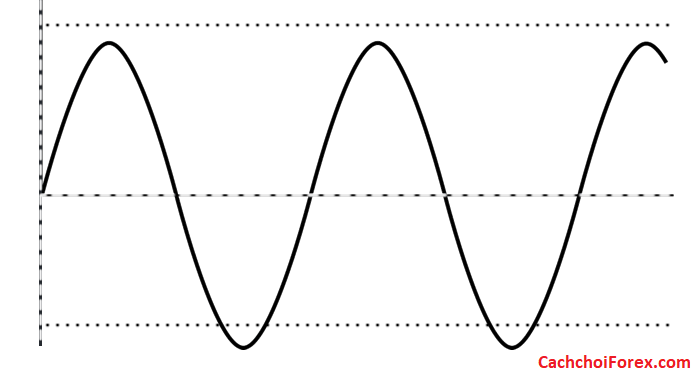

Một chỉ báo dao động là bất kỳ đối tượng hoặc dữ liệu di chuyển qua lại giữa hai điểm. Nói cách khác, đó là một mục sẽ luôn rơi ở đâu đó giữa điểm A và điểm B.

Một chỉ báo dao động thường sẽ báo hiệu cho bạn nên mua hoặc bán. Ngoại lệ duy nhất là các trường hợp khi bộ dao động không rõ ràng ở hai đầu của phạm vi mua/ bán.

Các chỉ báo Stochastic, Parabolic SAR và chỉ số sức mạnh tương đối (RSI) đều là các bộ dao dộng. Dao động hoạt động với tiền đề là khi đà bắt đầu chậm lại. Ít người mua hơn (nếu trong một xu hướng tăng) hoặc ít người bán hơn (nếu trong một xu hướng giảm) sẳn sàng giao dịch ở mức giá hiện tại.

Sự thay đổi động lượng thường là một tín hiệu cho thấy xu hướng hiện tại đang suy yếu. Mỗi chỉ số này được thiết kế để báo hiệu sự đảo ngược xu hướng có thể xảy ra. Trong đó xu hướng trước đó đã chạy theo hướng của nó và giá đã sẳn sàng để thay đổi hướng.

Sử dụng chỉ báo dao động phát hiện sự kết thúc xu hướng

Dưới đây chúng tôi sẽ trình bày một vài ví dụ để cho bạn dễ hình dung hơn.

Chúng tôi đã đánh vào cả ba bộ dao động trên biểu đồ hàng ngày của cặp GBP/USD được hiển thị dưới đây:

Hãy vẫn dụng những gì bạn đã từng tìm hiểu về các chỉ báo Stochastic, Parabolic SAR, RSI và áp dụng nó. Như bạn đã thấy trên biểu đồ, cả ba chỉ báo đưa ra tín hiệu mua vào cuối tháng 12. Nếu tham gia vào giao dịch này bạn sẽ nhận được khoảng lợi nhuận là 400 pips.

Sau đó, trong tuần thứ 3 của tháng 1, chỉ báo Stochastic, SAR và RSI đều đưa ra tín hiệu bán và đánh giá sự sụt giảm kéo dài 3 tháng sau đó. Bạn sẽ kiếm được rất nhiều pips nếu bạn chớp lấy cơ hội này và mở một giao dịch ngắn. Vào khoảng giữa tháng 4, cả ba bộ dao động đưa ra một tín hiệu bán khác, sau đó giá đã tạo ra một đợt giảm giá mạnh khác. Bây giờ chúng ta hãy xem các bộ dao động tương tự gây rối, để giúp bạn nhận biết những tín hiệu này không hoàn hảo.

Sự mâu thuẫn của các chỉ báo dao động

Trong biểu đồ dưới đây, bạn thấy rằng các chỉ báo có thể đưa ra tín hiệu mâu thuẫn. Chẳng hạn, chỉ báo PAR đã đưa ra tín hiệu bán vào giữa tháng 2 trong khi Stochastic cho thấy tín hiệu ngược lại. Bạn đang phân vân xem mình nên theo dõi tín hiệu nào cho chính xác. Tại thời điểm này RSI dường như vẫn chưa đưa ra bất kì tín hiệu mua hoặc bán nào.

Dựa vào biểu đồ trên, bạn có thể nhanh chóng thấy rằng có rất nhiều tín hiệu sai xuất hiện. Trong tuần thứ hai của tháng 4, cả hai tín hiệu Stochastic và RSI đều đưa ra tín hiệu bán. Trong khi SAR lại không đưa ra tín hiệu nào. Giá vẫn tiếp tục tăng từ đó và có thể bạn đã mất một loạt pips nếu bạn tham gia giao dịch ngắn ngay lập tức. Bạn sẽ có một khoản lỗ khác vào giữa tháng 5. Nếu bạn hành động theo các tín hiệu mua đó từ Stochastic và RSI và chỉ đơn giản bỏ qua tín hiệu bán từ SAR.

Kết luận

Điều gì sẽ xảy ra với một chỉ báo tốt như vậy? Câu trả lời nằm ở phương pháp tính toán cho từng chỉ báo. Stochastic dựa trên phạm vi từ cao đến thấp của khoảng thời gian (trong trường hợp này là hàng giờ), nhưng không tính đến các thay đổi từ một giờ sang giờ tiếp theo. Các chỉ báo RSI sử dụng sự thay đổi từ một giá đóng cửa tiếp theo. SAR có các tính toán độc đáo cho riêng nó và có thể gây thêm xung đột. Đó là bản chất của bộ dao động.

Các nhà giao dịch cho rằng một chuyển động cụ thể luôn dẫn đến sự đảo chiều tương tự. Tất nhiên đó là một chuyện không có thật. Trong khi chúng nhận thức được rằng tại sao một chỉ số hàng đầu có thể sai. Nhưng không có cách nào để tránh chúng. Nếu bạn nhận được tín hiệu lẫn lộn, tốt hơn hết là bạn không nên làm gì. Ngoài việc đoán một trò chơi hay nhất. Nếu một biểu đồ không đáp ứng tất cả các tiêu chí của bạn, đừng ép buộc giao dịch. Có thể bạn sẽ gặp một số bất lợi cho giao dịch của mình.